导读:近日,海航集团旗下大部分上市公司已经停牌,且相关企业出售旗下资产速度加快。市场上关于海航集团债务和流动性资金紧张的舆论越演越烈。

原标题:断臂求生 海航能否度过债务难关?

断臂求生,海航能否度过债务难关?

近日,海航集团旗下大部分上市公司已经停牌,且相关企业出售旗下资产速度加快。市场上关于海航集团债务和流动性资金紧张的舆论越演越烈。

从2015年开始,海航的资产便以及其夸张的速度扩张起来。特别是从2016年起海航的资产更是以超过100%的速度进行扩张。资产规模相应地从2015年末的0.54万亿元迅速扩张至2017年6月末的1.2万亿元。

而杠杆收购则是海航扩张惯用工具,通过银行借款、发债、融资等大举借债进行投资,其中有息负债更是占据了非常大的份额。据光大证券研究所统计,截至17年6月末,海航集团有息债务为5,888.54亿元,占总负债的82%。

PS:此处有息债务=短期借款+一年内到期的非流动负债+长期借款+应付债券+长期应付款+其他权益工具(永续债)。

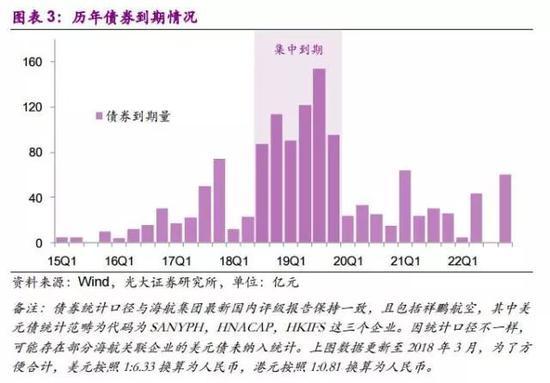

据媒体报道,海航集团2018年第一季度有约650亿元的债务到期。事实上,目前还不是海航债务最危机的时候。据光大证券统计,2018年下半年至2019年海航集团即将进入债券集中到期阶段,到期压力较2017年明显扩大,届时负债方的压力将会逐渐体现。

因为高负债,海航集团2017年底在海外地主体被标普(标准普尔S&P)评级下调一档至B,比投资级低五档,理由是其在未来几年有大量债务到期,且融资成本上升等。

是的,除了面对还本付息的压力,海航还陷入了另一个困境,就是再融资所面临的不利环境,如再融资困难,融资成本将再度上升。

内部面对还本付息的压力,外部陷入再融资的困境,内忧外患之下,海航不得不出售资产补充现金流。

谁在抄底海航资产?

正值海航集团用钱之际,对于很多想要购买海航资产的企业来说,本应是个很好的抄底机会。但就目前来看,海航集团海外资产出手困难,境内买家又多偏爱物业板块。

因国家严格控制企业境外投资,国内企业对于海航海外资产并不感兴趣。两会期间,富力地产董事长李思廉曾对外表示,海航集团也曾找其接盘香港启德的项目,因为该项目并不符合国家海外投资的要求,绝不会买。

海航几年前曾花了大价钱买的海外资产几乎只能出售给外国企业。截至目前,海航出售了澳大利亚悉尼的One York写字楼项目,买主为总部位于纽约的私募股权公司Blackstone Group(黑石集团);海航集团出售位于纽约曼哈顿第六大道的1180 Avenue of Americas,买家为诺斯伍德投资公司(Northwood Investors)......

但是,海航旗下大量海外资产没有卖出去,或成为债务抵押,或因价格原因尚未出售。一些市场参与者认为海航集团购买一些资产时支付的价格过高,导致其难以在自己认为合适的价位上找到买家。

对海航有关境外投资项目并不感兴趣的富力地产董事长李思廉曾表示,在此之前确实有和海航集团相关人员接触过,但是暂时并没有出手,只是比较留意海航集团位于海南的项目。花样年总裁潘军近期曾明确向媒体表示过,确实也收到了海航集团抛售旗下资产的邀请,但是专注于住宅业务的花样年对海航集团现在准备出售的酒店以及写字楼等并不感兴趣,重点在海航旗下物业板块。

此前境内卖出的资产也多涉及物业项目。3月12日,海航曾将海南省的两家公司——海南高和房地产开发有限公司和海南海岛建设物流有限公司以总价19.33亿元出售给了融创中国。3月20日,广东地产商富力地产也接手了海航集团在海南的大英山CBD项目......

据媒体报道,2018年以来,海航已经通过出售海内外地产回笼至少超过300亿元的资金。但海航债务缺口仍然很大,海航必然还会加快兜售资产的步伐,这场断臂求生的事情也将持续很久才能看到结果。

(完)文章标签: